Sparplan anlegen und das Geld für sich arbeiten lasen – Klingt traumhaft, aber ein klein wenig Arbeit solltest du in dein Depot schon investieren. Investment für die Depotoptimierung: 1 Stunde pro Jahr. Lohn: Mehrere tausend Euro mehr in deinem Depot. Klingt gut, oder? In diesem Blogbeitrag zeige ich dir, wie du dein Depot auf Vordermann bringst, eine bessere Rendite erzielst und die gängigsten Fehler vermeidest.

Inhaltsverzeichnis

Bruttorendite und Nettorendite

Bevor wir loslegen, lass uns noch schnell in die Untiefen der Finanzmathematik eintauchen, damit wir ein bessere Verständnis für Optimierung deines Depots bekommen. Pass auf:

Brutto- und Nettorendite sind überraschenderweise nicht dasselbe. Im Schwäbischen merkt man sich das so: Brutto = Brudal viel, Netto = Ned so viel.

Deine Bruttorendite lässt sich eigentlich sehr leicht ausrechen.

Bruttorendite

– Kosten (z.B. Depotgebühren, Fondskosten, etc.)

– Steuern (Kapitalertragssteuer, Solidaritätszuschlag, ggf. Kirchensteuer)

= Nettorendite

Entweder bist du jetzt erleichtert, dass du deine Mathekenntnisse aus der Schulzeit nicht nochmal auspacken musstest oder du denkst dir, ich will dich auf den Arm nehmen… Ruhig Blut 🙂

Wenn wir uns die Berechnung von der Nettorendite anschauen sehen wir hier schonmal schon zwei Stellschrauben an denen wir ggf. drehen können, um unsere Rendite zu optimieren. Je geringer die Abzüge, desto höher die Bruttorendite… logisch.

Wie schon in der Einleitung versprochen, gibt es es noch eine weitere Möglichkeit das Depot zu optimieren, die kannst du aber hier nicht herauslesen und wird weiter unten behandelt.

Streng genommen müsste in der Berechnung der Nettorendite auch die Inflation berücksichtig werden. Da diese aber unserseits nicht beeinflussbar ist, habe ich sie in der Betrachtung erst mal rausgenommen. Die Inflation spielt in der Geldanlage eine Rolle, wenn es darum geht, wo du dein Geld genau investierst. Bei inflationsgeschützen Anlagen (z.B. Aktien) spielt die Betrachtung weniger eine Rolle, bei allen anderen Anlagen (z.B. Tagesgeld, Festgeld, Anleihen) dagegen schon.

Schritt Nummer 1 – Steuer sparen

Wie in allen Bereichen müssen auch die Gewinne aus deiner Geldanlage versteuert werden. Die Besteuerung deiner Gewinne wird pauschal mit der Kapitalertragsteuer in Höhe von 25% abgegolten(deswegen wird sie auch oft Abgeltungsteuer genannt). Zusätzlich kommen noch der Solidaritätszuschlag und ggf. Kirchensteuer oben drauf.

Bist du nicht in der Kirche beträgt deine Steuersatz 26,38%. Wohnst du in Bayern oder Baden-Württemberg 27,82% (8% Kirchensteuer). In den anderen Bundesländern sind es 27,99% (9% Kirchensteuer).

Freistellungsauftrag hinterlegen

Die wirklich einfachste Art die Rendite deines Portfolios zu erhöhen ist den Sparer-Pauschbetrag zu nutzen. Dieser Freibetrag ermöglicht es dir pro Jahr bis zu 1.000 Euro (bei Ehepaaren 2.000 Euro) steuerfrei zu erwirtschaften. Die Crux an diesem Sparer-Pauschbetrag ist, dass dieser dir nicht automatisch angerechnet wird, sondern du dich eigenständig darum kümmern musst, dass dieser berücksichtig wird. Dazu aber gleich mehr.

Vorher schauen wir uns an, wie sich der Sparer-Pauschbetrag auf deine zukünftige Depotentwicklung auswirkt.

Nehmen wir an du willst über die nächsten Jahre 150 Euro pro Monat in ETFs investieren. Bei einer angenommen Rendite sieht dein Vermögen so aus.

Ich habe angenommen, dass du in Bayern wohnst und den Sparer-Pauschbetrag nicht genutzt hast. Demnach hast du in den letzten 20 Jahren gute 8.000 Euro an Steuer gezahlt.

Würdest du da dagegen den Sparer-Pauschbetrag voll ausschöpfen, reduziert sich deine Steuerbelastung um fast 50%! Statt 57.000 hättest jetzt 63.000 Euro im Depot.

Für solche Hochrechnungen nutze ich übrigens die Webseite: www.zinsen-berechnen.de.

So nutzt du den Sparer-Pauschbetrag

Grundsätzlich gibt es zwei Möglichkeiten, um zu verhindern, dass du zu viel Steuern, in diesem Fall Kapitalertragssteuer, zahlst. Ich empfehle dir Variante 1 zu nutzen, weil dich dies deutlicher weniger Zeit und Mühen kosten wird.

Möglichkeit 1: Freistellungsauftrag erteilen

Dein Depotanbieter berechnet die fällige Kapitalertragssteuer automatisch und führt diese auch direkt an das Finanzamt ab. Du kannst aber einen sogenannten Freistellungsauftrag innerhalb deines Depots hinterlege. Dann wird nur diejenige Steuer abgeführt, die deinen Sparer-Pauschbetrag übersteigt.

Das spannende am Freistellungsauftrag ist, dass du damit den Sparer-Pauschbetrag aufteilen kannst. So kannst du zum Beispiel 50 (100) Euro für dein Tagesgeldkonto hinterlegen und die restlichen 950 (1900) Euro für dein Depot verwenden.

Ob und wie du deinen Pauschbetrag aufteilen musst, hängt von der Anzahl deiner Geldanlagen ab.

Möglichkeit 2: Anlage KAP

Sollest du in der Vergangenheit keinen Freistellungsauftrag eingerichtet bzw. dich eventuell mit der Verteilung verschätzt haben, ist das erstmal kein Beinbruch. Du kannst über deine Steuererklärung (Anlage KAP) zu viel gezahlte Kapitalertragssteuer vom Finanzamt zurückholen. Ist natürlich etwas aufwendiger. Wenn du Hilfe dabei brauchst bzw. deine Steuererklärung sowieso noch machen musst, dann schaue dir mal das Tool Smartsteuer* genauer an

Steuervorteile mit der Altersvorsorge

Mit bestimmten Formen der Altersvorsorge kannst du nicht nur deine Rentenlücke schließen und in ETFs anlegen, sondern hast auch einige steuerliche Vorteile, die dir ein „normales“ Depot nicht bieten kann.

In Deutschland gibt es hierfür ein sog. 3-Schichten-Modell. Die wichtigsten Fakten haben wir dir hier in einer Grafik zusammengefasst. Zum Vergrößern einfach draufklicken.

Allgemein gilt: Deine Sparbeiträge innerhalb des 3-Schichten-Modells sind Abgeltungssteuerfrei!

Hier ergeben sich also ggf schon während der Ansparphase die ersten Steuervorteile. Jede einzelne Schicht hat aber noch ihre steuerlichen Besonderheiten.

Da dieses Thema sehr umfangreich ist, wollen wir uns an der Stelle nur auf die wichtigsten Punkte konzentrieren.

Schicht 1: Basis- bzw. Rürup-Rente

Du kannst dein ETF-Depot beispielsweise auch innerhalb einer Basis- bzw. Rürup-Rente aufbauen. Deine Sparrate von bis 26.528 Euro pro Jahr sind zu 100% steuerlich absetzbar. Gerade bei höheren Einkommen, kann das zu einer ordentlichen Steuerrückerstattung bzw. Steuerersparnis führen.

Schicht 2: Riester-Rente & Betriebliche Altersvorsorge

Lassen wir hier aus, weil die reine, selbstbestimmte Anlage in ETFs nicht möglich ist.

Schicht 3: Fondsgebundene Rentenversicherung

Genau wie bei der Basisrente kannst du auch hier deine Altersvorsorge mit ETFs aufbauen. Die Beiträge sind zwar in der Ansparphase nicht von der Steuerabsetzbar, dafür ist die Steuerbelastung in der Auszahlungsphase deutlich geringer als im Vergleich zu einem normalen Depot.

Schritt Nummer 2 – Kosten reduzieren

Eine weiter Möglichkeit deine Rendite zu erhöhen, ist die Kostenstruktur deiner Geldanlage zu reduzieren. Dabei kannst du verschiedene Punkte achten:

Wichtig: Eine „kostenlose“ Geldanlage gibt. Weder deine ETFs, noch dein Depot bei einem Neobroker sind (wirklich) kostenfrei.

Kosten auf Fondsebene

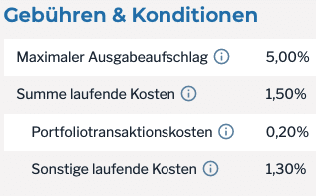

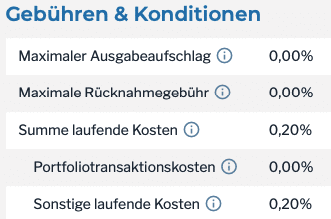

Ein großer Faktor bei deiner Rendite spielen die Kosten, die für deine Geldanlage anfallen. Wie du dir vorstellen kannst, macht es einen deutlichen Unterschied, ob von deinen 6% Rendite 1,5% oder 0,2% an Kosten abgezogen wird.

Die Frage ist: Woher kommen die Unterschiede?

Im obigen Beispiel ist das relativ leicht zu erkennen. Bei einem aktiv gemanagten Fonds trifft im Hintergrund ein (Team aus) Fondsmanager(n) die Anlageentscheidungen. Bei einem ETF ist es dagegen, vereinfacht ausgedrückt, lediglich ein Algorithmus, der eine Liste abgleicht und streng danach Investmententscheidungen fällt.

Es ist also leicht zu erahnen, dass dein „Computer“ deutlich kostengünstiger betrieben werden kann, als ein professionelles Fondsmanagement.

Du kannst also deine Kostenstruktur deutlich nach unten drücken, wenn du die Fondskosten auf den Prüfstand stellst.

Depotsführungsgebühren

Viele Banken verlangen für dein Depot Kontoführungsgebühren. In den letzten Jahren haben sich Broker wie TradeRepublic oder ScalableCapital am Markt etabliert, die keine Gebühren verlangen (sie verdienen trotzdem ihr Geld).

Daher ist ein Ansatzpunkt die Kosten deiner Depotführung zu kennen und zu entscheiden, ob dir diese das Geld wirklich wert ist und ob du den Service, der dort dahinter stehe wirklich nutzt.

Für den vergleich von verschieden Fonds kann ich dir die Webseite www.fondsweb.com sehr ans Herz legen.

Vermeide diesen beliebten Fehler

Ich habe diesen Fehler „Kostenblindheit“ getauft. Wenn du dich schon etwas länger mit dem Thema Investment beschäftigst, mal im Internet recherchiert oder ein YouTube-Video geschaut hast, wirst du zwangsläufig immer über das Thema Kosten stolpern und in 99% der Fälle geht es darum die Kosten zu reduzieren.

Mittlerweile sind so viel auf dem „Kostenminimierungs-Trip“, dass sie eine wichtige Sache übersehen.

„Price is what your pay, value is what you get

– Warren Buffet

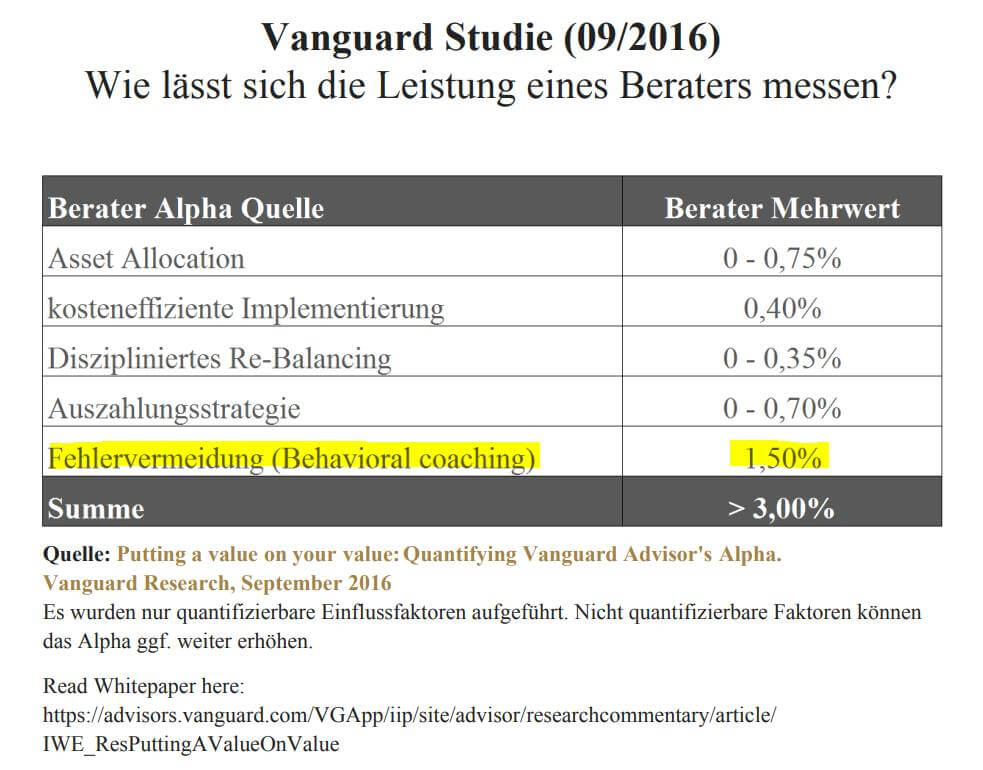

Es geht nicht nur um die Kosten, also den Preis, es geht auch um den Wert, also die Leistung, die dafür bekommst.

Zum Verständnis:

- Gesunde Lebensmittel sind tendenziell teurer, du lebst aber deutlich gesünder.

- Meine Geschäftskonten kosten monatlich Gebühren, machen mir aber die Buchhaltung einfacher.

- Eine Krankenversicherung kostet Geld, sorgt aber dafür, dass du dich behandeln lassen kannst, wenn es dir einmal schlecht geht.

Wie schon gesagt kostet auch deine Geldanlage Geld. Die entscheidende Frage ist: Sind die es Kosten es wert?

Im Falle von aktiv gemanagten Fonds und ETFs spricht die Wissenschaft eine klare Sprache: Aktiv gemanagte Fonds sind langfristig nicht in der Lage ein weltweit gestreutes ETF-Portfolio zu übertreffen. In diesem Fall würdest also einen höheren Preis für das gleiche, wenn nicht sogar schlechtere Ergebnis bezahlen. Kein Besonders guter Deal.

Voraussetzung ist natürlich, dass du dein ETF-Portfolio richtig zusammengestellt hast und auch deine Anlagestrategie treu bleibst. Mit genügend Wille, Fleiß und Zeiteinsatz kann das jeder selber umsetzen. Wirklich.

Trotzdem berate ich meine Kunden auch im Bereich Investment. Wir stellen gemeinsam ein individuelles Depot auf und ich kümmere mich um die zukünftige Verwaltung. Damit sind Kosten verbunden, aber unsere Kunden bekommen dafür auch einiges an Wert… und am Ende mehr Rendite. Weil die Depotzusammenstellung stimmt, weil ich als Fachmann die Anlageentscheidung nochmal aus einem anderen Blickwinkel betrachte und weil ich dafür sorge, dass wir den 3. Schritt zur Depotoptimierung jährlich durchführen ?

Kosten sind also wichtig und wo es geht sollten diese vermieden werden, aber Kosten vermeiden, nur damit Kosten vermieden werden, ist halt tendenziell kurzsichtig. Kostenblindheit eben.

Schritt 3 – Regelmäßig Umschichten

Last but not least, beschäftigen wir uns noch mit einem weiteren wichtigen Möglichkeit zur Depotoptimierung: Dem regelmäßigen Umschichten. In der Fachsprache „Rebalancing“ genannt.

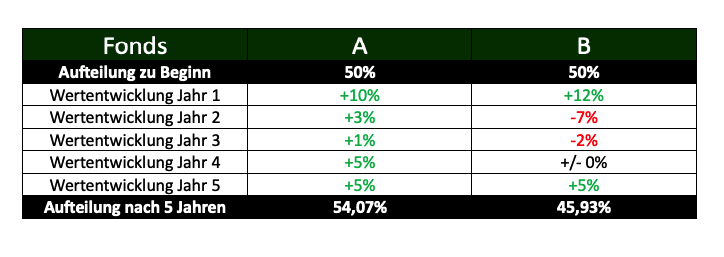

Schauen wir uns zur Vereinfachung ein Zahlenbeispiel an. Deine Sparrate fließt zu 50% in Fonds A und zu 50% in Fonds B. Nach 5 Jahren Wertentwicklung kann das zum Beispiel dann so aussehen.

Statt einem 50:50-Verhältnis haben wir jetzt ein 54:46-Verhältnis. Unter dem Begriff „Rebalancing“ versteckt sich nichts anderes als das ursprüngliche Verhältnis (50:50) wieder herzustellen.

Darum solltest du jetzt umschichten

Soweit so gut, aber warum genau soll es sich jetzt lohnen, das alte Verhältnis wiederherzustellen? Der eine Fonds läuft ja gerade ganz gut. Berechtigte Frage.

Vorteil Nummer 1: Rebalancing reduziert Schwankungen

Wissenschaftliche Studien zeigen, dass Depots die regelmäßig umgeschichtet werden, weniger Schwankungsanfällig sind. Bedeutet das Risiko deiner Geldanlage nimmt ab.

Vorteil Nummer 2: Rebalancing kann mehr Rendite einbringen

Weitere Studien zeigen, dass sich das Rebalancing auch positiv auf die Rendite auswirken kann.

Schlussfolgerung

Mit dem regelmäßigen Umschichten kannst du also das Risiko-Rendite-Profil deines Depots verbessern. Das Rebalancing reduziert Schwankungen und kann deine Rendite erhöhen. Weniger Risiko, mehr Rendite. Der Traum eines jeden Anlegers.

So stellst du das Gleichgewicht wieder her

Schwankungen und unterschiedliche Wertentwicklungen sind normal, daher muss man jetzt nicht gleich bei jedem Ungleichgewicht tätig werden. Ein jährliches Rebalancing reicht in den allermeisten Fällen vollkommen aus.

Möglichkeit 1: Geld in die Hand nehmen

Die einfachste Möglichkeit, um das Gleichgewicht der Fondsanteile wieder herzustellen besteht darin noch einmal Geld in die Hand zu nehmen und so viele Anteile des untergewichteten Fonds zu kaufen, sodass das ursprüngliche Verhältnis wiederhergestellt ist.

Möglichkeit 2: Anteile verkaufen und re-investieren

Kann und/oder möchte man kein weiteres Geld in das Depot nachschießen, können auch einfach Anteile des übergewichtigen Fonds (hier: Fonds A) verkauft werden und mit dem Erlös Anteile des untergewichteten Fonds (hier: Fonds B) nachgekauft werden.

Hier muss ggf. darauf geachtet werden, dass beim Verkauf der Fondsanteile ggf. Kapitalerträge erzielt werden und diese eventuell versteuert werden müssen.

Bonus: Weiterbildung

Herzlichen Glückwunsch! Allein dadurch, dass du dir diesen Blogbeitrag durchgelesen hast, hast du die Rendite deiner Geldanlage verbessert.

Der größte Rendite-Killer ist tatsächlich der Anleger selbst (siehe hier). Durch fehlendes Wissen oder schlechte Anlageentscheidungen produzieren wir Privatanleger die allermeisten schlechten Investments selbst.

„Eine Investition in Wissen bringt immer noch die besten Zinsen“

– Benjamin Franklin

Fazit

Ich habe dir versprochen, dass sich der Zeiteinsatz für deine jährliche Depotoptimierung (Steuern, Kosten, Rebalancing) auf eine Stunde pro Jahr begrenzt. Den Freistellungsauftrag musst du einmal hinterlegen. Mit der richtigen Depotauswahl und Anlagestrategie musst du dir in Zukunft auch keine Sorgen, um die Kostenstruktur machen. Lediglich das Rebalancing empfiehlt sich einmal im Jahr in Angriff zu nehmen.

Rechtlicher Disclaimer: Ein Blogbeitrag ersetzt keine Anlageberatung und stellt auch keine Anlageempfehlung dar. Die Beiträge hier sind nach bestem Wissen und Gewissen recherchiert und erstellt worden, aber Einzelfälle und individuelle Besonderheiten können natürlich nicht vollumfänglich berücksichtigt werden. Solltest du zu deinem speziellen Fall Fragen haben, dann komm gerne auf uns zu ?

Über den Autor

Servus mein Name ist Benny!

Hobby-Bergsteiger und Gründer von bergtauglich.

Als Finanz- und Versicherungsmakler helfe ich dir deine Versicherungen und Finanzen sturzsicher aufzustellen. Privat, beruflich und natürlich am Berg.

Ich bin der Typ zu dem andere kommen, wenn sie sich endlich um ihren Finanzkram , aber nicht um das Kleingedruckte kümmern wollen.

Wenn nicht im Büro, findest du mich beim Wandern oder auf meinem Rennrad.

Kommentar schreiben